January 23, 2026

Tres herramientas útiles de análisis técnico para coberturas agrícolas: RSI, Volumen/Interés Abierto y Volatilidad Implícita

En los mercados agrícolas (maíz, soya, trigo, harinas, ganado, etc.) el análisis técnico suele asociarse con “adivinar” máximos y mínimos. Para un coberturista (comprador industrial, productor, importador, usuario final), el objetivo es distinto: no es acertar el techo o el piso, sino entender la magnitud y la proximidad de un cambio y, con esa información, evaluar estrategias para proteger una compra o una venta futura.

En otras palabras, el análisis técnico puede ayudar a responder preguntas prácticas: ¿el mercado está extendido? ¿el movimiento trae participación real? ¿qué tan cara está la protección? A continuación, tres herramientas que aportan claridad: RSI, Volumen + Interés Abierto, y Volatilidad Implícita (IV).

1) RSI (Índice de Fuerza Relativa): medir “exceso” y ritmo del mercado

El RSI es un oscilador que se expresa en una escala de 0 a 100 (muy común el RSI de 14 días). La interpretación clásica sugiere que valores arriba de 70 indican un mercado “sobrecomprado” y debajo de 30 “sobrevendido”. Esto no significa que el precio deba darse la vuelta; significa que el mercado se ha movido con fuerza y podría estar más cerca de una pausa o corrección.

¿Cómo puede usarlo un coberturista?

- Compradores (riesgo: suba de precios): si el RSI se mantiene alto durante una subida, puede ser una señal de que el movimiento es intenso y que conviene revisar coberturas para no quedar expuesto a una extensión adicional.

- Vendedores (riesgo: baja de precios): un RSI bajo durante una caída no garantiza rebote, pero sí ayuda a dimensionar que hay presión y que un piso con opciones puede ser oportuno.

RSI y Promedio Móvil Simple –

Maíz, contrato de julio 2026

Pro Tip (RSI): convertir “exceso” en ajustes de cobertura, no en adivinanzas.

Para un coberturista, el RSI no es una invitación a apostar por la reversa; es una forma de detectar proximidad y velocidad del movimiento para ajustar coberturas de manera ordenada.

- Si usted es un comprador: cuando el RSI se mantiene alto (por ejemplo, >70), además de iniciar o reforzar protección, conviene revisar si tu cobertura actual ya tiene ganancia. Si la cobertura está “in the money”, puede considerar tomar utilidades y reemplazar la cobertura por una estructura más arriba, por ejemplo, rolándola a un call spread de precios de ejercicio más altos. ¿Qué logra? (1) cristaliza parte de la ganancia, (2) mantiene protección ante otra subida, y (3) puede reducir el costo neto al financiar parte con la venta del precio de ejercicio superior del spread.

- Si ustede es un vendedor: un RSI bajo (<30) indica presión fuerte, pero no asegura rebote. Una estrategia práctica es evaluar si conviene asegurar un piso (puts o put spreads) sin sacrificar por completo la posibilidad de recuperación; si luego el mercado mejora, puedes ajustar el piso (por ejemplo, rolar strikes) para balancear protección y participación.

2) Volumen e Interés Abierto: confirmar participación y “calidad” del movimiento

En futuros agrícolas, el volumen e interés abierto (open interest) ayudan a entender si el movimiento de precio está respaldado por participación.

- Volumen: cuántos contratos se negociaron.

- Interés abierto: cuántos contratos permanecen abiertos.

Lecturas típicas (sin asumir que siempre funciona):

- Precio sube + interés abierto sube: entra participación nueva; el movimiento puede tener más “combustible”.

- Precio sube + interés abierto baja: puede ser más cierre de posiciones que nueva demanda.

- Precio baja + interés abierto sube: crece la presión y el mercado puede estar reforzando la tendencia bajista.

Para un coberturista, estas señales no “predicen”, pero ayudan a medir la convicción del mercado:

- Si usted es comprador y ve una subida con participación creciente, quizá no sea el mejor momento para esperar sin protección; una cobertura parcial o el uso de calls puede limitar el riesgo inmediato.

- Si usted es vendedor y la caída se acompaña de Interés Abierto creciente, puede ser razonable reforzar pisos (por ejemplo, con puts o spreads) antes de que el mercado profundice el movimiento.

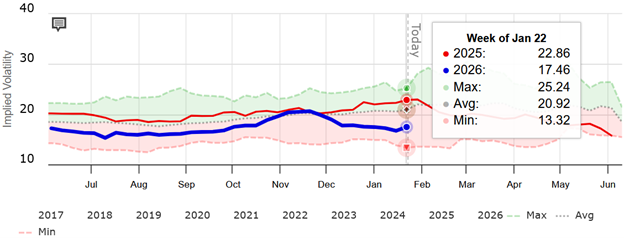

3) Volatilidad Implícita: el “precio del riesgo” dentro de las opciones

La volatilidad implícita (IV) es la volatilidad que el mercado está reflejando en el precio de una opción. En términos prácticos, responde: ¿qué tan caro o barato está comprar protección hoy?, ¿cual es la percepción de riesgo del mercado actualmente? Para coberturistas, esto es clave porque el dilema no siempre es “¿dónde estará el precio?”, sino:

- “¿Cuánto cuesta asegurar un piso/techo?”

- “¿Qué tan probable es un movimiento grande durante mi ventana de riesgo?”

- “¿Me conviene pagar prima o estructurar una cobertura con costo reducido?”

Aplicaciones típicas:

- Volatilidad Implícita alta (opciones caras): suele favorecer estructuras que reduzcan prima, como spreads (call spread para compras, put spread para ventas) u otras combinaciones que bajen el costo a cambio de limitar parte del beneficio.

- Volatilidad Implícita baja (opciones relativamente baratas): suele ser mejor contexto para comprar flexibilidad, asegurando protección sin fijar totalmente el precio.

Volatilidad Implícita –

Harina de Soya, contrato de julio 2026

Aquí aparece un punto central: las opciones permiten esperar. A veces el mercado aún no ofrece el precio deseado, pero el negocio necesita protección para no ser “sacado” por un movimiento adverso. Las opciones pueden dar esa margen: proteger presupuesto y, al mismo tiempo, mantener la posibilidad de participar si el mercado mejora.

Comentarios Finales

El RSI, el volumen/interés abierto y la volatilidad implícita funcionan mejor como herramientas de contexto. Juntas ayudan a evaluar si el mercado está extendido, si el movimiento trae participación real, y si la protección con opciones está relativamente cara o barata. Para coberturistas, el objetivo no es “adivinar el precio”, sino construir un proceso que permita decidir con disciplina: qué tan cerca está el riesgo, qué tan grande puede ser, y qué estrategia conviene para proteger una compra o una venta futura sin renunciar innecesariamente a oportunidades.

Les invitamos a contactarnos para evaluar los mecanismos disponibles en CIH para asistirles en la gestión de compra y administración de riesgo de sus empresas.